A股“專項貸”回購潮起,投資者如何掘金?

2024-11-01 01:31:31 2

A股貸款回購潮起。

10月30日,神州數碼宣佈回購計劃,公司計劃花費2億至4億元回購。同時,公司透露,已經取得了興業銀行北京分行授權分支機構出具的《貸款承諾函》,貸款資金不超過2億元(含),貸款用途為回購公司股票。

神州數碼只是貸款回購上市公司的一個縮影,自10月20日以來,已有數十家公司宣佈貸款回購,貸款金額超百億。

“貸款增持回購概念股”也受到市場追捧。此前在10月21日,首批獲得股票回購增持專項貸款支援的23家上市公司集體飄紅,截至當天收盤,首批23家公司平均漲幅為5.46%。自10月21日至10月30日,Wind貸款回購指數累計漲幅為3.61%,遠超同期大盤0.14%的漲幅。

上市公司之所以密集貸款回購,源於9.24融資新政。新政提出以“專項貸”方式引導公司或大股東回購、增持。雷達財經梳理發現,今年以來,政策正在沿著“提升上市公司的投資者回報”這一主題不斷推進。其中,今年4月出臺新“國九條”政策中強調的“強化上市公司現金分紅監管”。

在政策催化下,今年A股上市公司分紅熱情高漲。相關資料顯示,今年中報披露分紅預案公司數較2023年同期提升了302%。其中,三七互娛已完成8次分紅,成為2021年以來分紅次數最多的上市公司。此外,三七互娛還是A股首家提出季度分紅的上市公司,正在推動2021年以來的第九次分紅。

雷達財經統計發現,高分紅股也受到市場熱捧,中證紅利指數連續三年跑贏大盤。

在著名經濟學家宋清輝看來,A股長期以來被詬病“重融資輕回報”,導致牛短熊長。而美股則注重分紅回購,現在政策引導上市公司增強分紅和回購,有望改變A股基因,使A股逐步走上慢牛之路。

“並非每隻股票都能分紅、回購,這非常考驗公司的基本面和現金流。”宋清輝表示,A股股票回購專項貸款利率原則上不超過2.25%,上市公司只要分紅股息率超過2.25%,且業績穩健,貸款回購會進一步刺激股價上漲,基本上穩賺不賠。

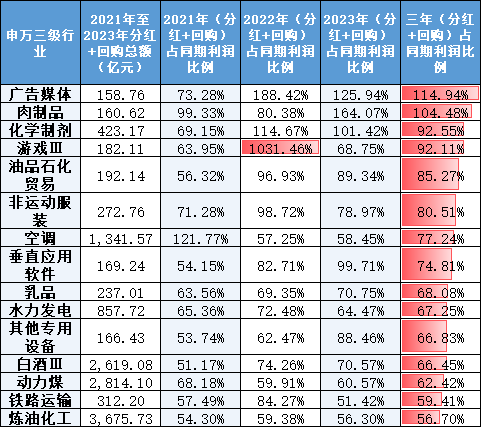

哪些行業投資者可以掘金?雷達財經梳理發現,廣告媒體、肉製品、化學制劑、遊戲等15個行業連續三年拿出利潤的一半以上進行分紅和回購,且這15個行業2021年至2023年期間“分紅+回購”金額超150億元。

“貸款增持回購概念股”受熱捧,Wind股票回購指數連續跑贏大盤

從時間線來看,貸款回購政策從動議到落地非常迅速。

9月24日,央行行長潘功勝在國新辦釋出會上宣佈,將“創設股票回購增持專項再貸款”結構性貨幣政策工具。

10月18日,央行釋出公告正式推出股票回購增持再貸款。21家全國性金融機構即日起可向符合條件的上市公司和主要股東發放相關貸款,並於次一季度第一個月向人民銀行申請再貸款,對符合要求的貸款,人民銀行按照貸款本金的100%提供再貸款支援。再貸款首期額度3000億元,利率1.75%,期限1年,可視情況展期,累計期限估計可達3年。

10月20日晚間,23家A股上市公司先後披露公告稱,公司或控股股東已與銀行簽訂貸款協議或取得貸款承諾函,將使用貸款資金用於回購或增持,涉及資金總額超百億元。意味著首批迴購增持案例正式落地。

23家首批參與回購增持貸款的上市公司分別為:中國石化,招商蛇口,招商輪船,招商港口,中遠海控,中遠海發,廣電計量,邁為股份,兆易創新,威邁斯,嘉化能源,溫氏股份,福賽科技,陽光電源,山鷹國際,通裕重工,牧原股份,中國外運,中遠海能,中遠海特,東芯股份,力諾特玻,玲瓏輪胎。

從成分來看,23家貸款回購公司中,國企有11家(其中央企控股公司9家),民營企業共有12家,涉及新能源裝備、房地產、航運、汽車配件、豬企、半導體等多個產業。

梳理公告可以發現,23家上市公司對這一“專項貸”這一政策工具的到來持歡迎態度。Wind資料顯示,在“專項貸”落地之前,23家公司中,已經約10家公司釋出了回購或者增持計劃,但彼時資金來源一般為“自有資金”,但當“專項貸”落地之後,有企業開始將回購資金來源變更為了“公司自有資金+金融機構借款”,即用“專項貸”資金來替換掉原先的自有資金。

銀行端對“專項貸”的到來也表現得十分積極。21日中午,中行、農行、招行相繼釋出公告,已與多家上市公司達成合作意向。其中中行宣佈已與近百家公司達成合作意向,向32家上市公司明確貸款承諾。

專項貸的影響,一個最直觀的影響是會推動股價上漲。

10月21日開盤後,23只回購增持貸款概念股大幅飄紅,多隻股票一度漲停。截至當日收盤,福賽科技、東芯股份、通裕重工、山鷹國際漲幅超10%,分別達20.01%、19.98%、19.83%、10.06%;廣電計量、邁為股份漲幅超5%;23家公司中,僅中國石化、陽光電源收跌。

此後,不斷有上市公司公告稱,獲得銀行回購專項貸支援。

宋清輝認為,而從長遠意義來講,專項貸進一步刺激上市公司或大股東回購和增持熱情,配合監管層正在推進的重分紅、嚴准入、強監管等措施,A股有望走入慢牛行情。

民銀證券宏觀分析團隊則指出,隨著央行一攬子政策逐步落地、顯效,配合金管局和證監會多措並舉, 疊加“國九條”及其配套措施對市場環境的最佳化,A 股有望走出對當前偏低估值的修復行情。

貸款回購之外,A股整體回購水平遠高於去年。Wind資料顯示,截至10月30日晚,年內滬深兩市已有2054家上市企業正在實施回購計劃,已回購金額為1412.87億元。對比去年同一時期,實施回購計劃的企業僅有1201家,回購金額僅為619.4億元。

事實上,不管有沒有其他政策措施配套,單純過往上來看,積極回購的企業的股價表現要大大優於其他企業。

Wind統計顯示,2021年至今年10月30日,Wind股票回購指數一直跑贏大盤和深證成指。其中,2021年,Wind回購指數領先大盤28.95%,是這三年多以來領先幅度最大的一年。

此外,2021年至2023年,Wind股票回購指數跑贏了創業板指數,僅在今年小幅跑輸。

高股息股票貸款回購有利可圖,“分紅型”概念股有望成為配置主線

為何上市公司要熱衷使用“專項貸”回購?在宋清輝看來,除了政策給予的市值管理壓力外,一個重要原因還在於其使用“專項貸”自身有利可圖。

“回購增持再貸款發放利率原則上不超過2.25%,這對上市企業和主要股東來說,已經是很低的利率了,只要上市公司分紅收益率高於2.25%,上市公司和主要股東使用貸款回購和增持股票就是有利可圖的。”宋清輝指出,

宋清輝認為,“專項貸”的到來,上市公司的分紅意願也將極大增強。“9.24金融新政”配合新“國九條”強化上市公司現金分紅監管的政策下,“分紅型”股票有望更加受資金青睞。

中信證券研究部非銀金融組判斷,互換便利和股票回購增持再貸款將直接利好紅利股,預計首期回購增持再貸款3000億元額度可覆蓋未來1至2年的資金需求,且有進一步補充額度的可能,有助於推動中長期資金入市。德邦證券分析師翟堃也預計,高股息資產有望成為未來配置主線。

事實上,紅利股歷年來也受到市場熱捧。據Wind統計,2021年至2023年中證紅利指數均跑贏大盤,僅今年小幅落後大盤,跑贏最多的2022年領先大盤9.68%。

哪些行業最愛分紅和回購?從“分紅+回購”總額來看,銀行業是毫無爭議的分紅“王者”。

按照申萬三級行業分類,國有大型銀行2023年“分紅+回購”總額4133.41億元,位列所有行業第一。2021年至2023年,國有大型銀行累計“分紅+回購”金額1.2萬億元。其中,工行三年累計“分紅+回購”位居A股上市公司榜首,合計金額達3219.06億元。

但若將“分紅+回購”佔淨利潤比例納入指標衡量,銀行業的優勢並不突出。

雷達財經選取了近三年“分紅+回購”金額超150億元,且每年“分紅+回購”佔淨利潤比例超50%作為指標,共有15個行業上榜,銀行業不在其中。

2021年至2023年,廣告媒體和肉製品行業,三年分紅加回購之和,佔同期總利潤的比例超過了100%,分別達114.94%和104.48%。

三年分紅加回購之和,佔同期總利潤的比例超過90%的共有兩個行業,分別是化學制劑和遊戲,比例分別為92.55%和92.11%。

雷達財經統計發現,廣告傳媒行業比例能夠排名第一,主要是靠分眾傳媒。

據Wind統計,廣告傳媒行業共有4家上市公司,分別為分眾傳媒、兆訊傳媒、華媒控股和紫天科技,三年分紅加回購之和,佔同期總利潤的比例分別為114.86%、23.05%、10.16%和-0.45%。

值得關注的是,整個三年中,遊戲行業2022年的分紅加回購之和,佔同期總利潤的比例1031.46%,為三年所有行業最高比例。

按照申萬三級行業分類,A股市場共有26家遊戲類上市公司,其中,2022年“分紅+回購”金額最多的企業是三七互娛。其以18.55億元的分紅金額領先其他企業,2023年,三七互娛再度以20.23億元“分紅+回購”金額,領銜遊戲行業。

而自2014年底重組以來,三七互娛的“分紅+回購”金額一直在穩步提升。

雷達財經計算發現,2014年到2023年,三七互娛“分紅+回購”金額從0.32億元提升至20.24億元,十年間增長超62倍。

而從股息率來看,廣告媒體和遊戲兩大行業代表分眾傳媒、三七互娛近12個月分別為5.81%和4.6%,均高於回購“專項貸”2.25%的利率。

有公司已進入季度分紅時代,大比例分紅回購考驗公司實力

值得關注的是,在新“國九條”的鼓勵下,A股的分紅頻次和金額也在逐步上升。

據中國上市公司協會統計,截至8月31日,滬深兩市共計651家上市公司公佈了2024年半年報現金分紅預案,分紅家數較2023年同期提升了302%;這651家公司預計總分紅金額5322億元,較2023年同期提升了162%。

目前,A股已有公司已進入到季度分紅時代。

今年4月,三七互娛釋出董事會決議公告稱,公司擬2024年第一季度、半年度、第三季度進行分紅,每期派發現金紅利總金額不超過5億元人民幣(含稅),合計派發現金紅利總金額不超過15億元人民幣(含稅)。

Wind統計顯示,三七互娛是A股首家宣佈連續季度分紅公司。

10月31日晚間,三七互娛釋出第三季度現金分配方案,擬每10股派發現金紅利2.1元(含稅)。

雷達財經統計發現,至此,三七互娛已經年內已經第三次分紅,合計分紅金額預計達13.9億元,佔當期歸母淨利潤比例達73.24%。

除了分紅,三七互娛還進行了大手筆回購。根據公司10月8日釋出的回購進展公告,公司最新一輪迴購在截至今年9月30日時,已花費1.01億元,回購股份已達562.66萬股。

值得一提的是,此前三七互娛宣佈季度分紅後,還有包括龍佰集團、玲瓏輪胎、道道全、偉隆股份等12家上市公司也在一季度進行了分紅。

不過,中報仍在實施分紅的公司,僅剩下三七互娛、雅戈爾和玲瓏輪胎三家公司。

雅戈爾兩次利潤分配方案均為每股派發現金紅利0.1元,現金分紅總額9.25元,佔同期淨利潤的比例為49.58%。

玲瓏輪胎兩次現金分紅總額為2.8億元,佔同期淨利潤的比例為30.21%。

“增加分紅次數意義重大。即使每年分紅金額不變,更高頻次的分紅回報也會帶來高流動性價值和確定性更強的現金流。 ”在宋清輝看來,實施連續季度分紅,對上市公司的現金流考驗極大,只有負債率低,業務護城河深,基本面良好的企業,才會選擇季度分紅。這也是為何今年只有三隻股票進行了連續分紅。

雷達財經統計發現,三七互娛、雅戈爾和玲瓏輪胎上半年平均經營活動產生的現金流量淨額、歸母淨利潤以及歸屬於母公司股東的權益,均遠高於A股平均水平。

具體來看,上半年,三七互娛、雅戈爾和玲瓏輪胎經營活動產生的現金流量淨額分別為21.29億元、7.42億元和8.35億元,平均為12.35億元,而全部A股公司平均經營活動產生的現金流量淨額為3.05億元。這三家公司平均經營現金流是A股平均水平的4.05倍。

此外,三七互娛、雅戈爾和玲瓏輪胎三家公司上半年平均歸母淨利潤和歸屬母公司股東的權益,分別是A股平均水平的2.5倍和1.98倍。

拉長時間來看,2021年以來,三七互娛、雅戈爾和玲瓏輪胎分紅次數,在5360家上市公司中也均處於靠前水平。

據Wind統計,自2021年至今,三七互娛已完成8次分紅,分紅次數位列所有上市公司之首。目前,三七互娛正在推動年內第三次分紅。此次分紅完畢後,三七互娛將完成2021年以來的第九次分紅。

此外,玲瓏輪胎已完成分紅5次,位列71位;雅戈爾已成分紅4次,位列534位。

在宋清輝看來,隨著A股新政實施的深入,A股“重融資輕回報”的格局將逐漸改變,有能力且願意分紅的股票,將愈發受到投資者追捧。

本站內容由互聯網用戶自發貢獻,該文觀點僅代表作者本人。本站僅提供信息存儲空間服務,不擁有所有權,不承擔相關法律責任。如發現本站有涉嫌抄襲侵權/違法違規的內容,請發送郵件至舉報,壹經查實,本站將立刻刪除。